Les marchés financiers ont évolué au gré du mélodrame au goût de déjà vu du plafond de la dette des Etats-Unis. La dette grimpante des Etats-Unis est limitée par un plafond absolu dont le niveau est validé par le Congrès. En cas de dépassement, aucun nouvel emprunt ne peut être autorisé, le pays pourrait ne pas honorer les échéances dues et ainsi être en défaut de paiement, provoquant une crise financière inédite. A l’approche du plafond, le gouvernement entre en négociations avec l’opposition, qui profite de la perspective d’apocalypse pour poser des conditions à son accord. Les négociateurs soufflent alternativement le chaud et le froid de telle manière que les marchés financiers américains s’enrhument, entraînant par sympathie les autres zones géographiques. Jusqu’à la fin heureuse typique des mélodrames américains. L’indice S&P500 des actions américaines termine ainsi le mois en faible hausse de +0,3% tandis que celui des actions européennes, le Stoxx 600, baisse de -3,2% et le CAC 40 de -5,2%. Alors que les investisseurs prennent conscience de la probable nécessité de continuer à monter les taux directeurs pour combattre l’inflation, les taux d’intérêt sont remontés des deux côtés de l’Atlantique pendant la plus grande partie du mois avant de se détendre les deux derniers jours.

Les valeurs technologiques américaines signent leur grand retour. Après une année 2022 post-covid compliquée, le secteur technologique est en tête des classements en 2023 et particulièrement en mai où le NASDAQ progresse de 7,6% tandis que le traditionnel Dow Jones recule de -3,5%. L’engouement autour de l’Intelligence artificielle au travers de ses acteurs logiciels et matériels atteint des sommets. Avec l’hégémonie des valeurs du luxe en Europe et de celles de la technologie aux Etats-Unis, jamais les marchés financiers n’ont été tirés aussi hauts par un aussi petit nombre de sociétés. Cette absence de profondeur dans la hausse des marchés depuis le début d’année nous invite à rester prudents. Et peut expliquer la sous-performance des gérants diversifiés depuis le début de l’année.

Le Ministre de l’Economie et des Finances s’est réjoui du franc succès des nouveaux PER individuels et collectifs dont l’encours total dépassait 80 Mds € au 31/12/2022. Cette dynamique concerne tant les PER d’entreprise, collectifs (plus de 19 Mds d’euros d’encours) et obligatoires (plus de 12 Mds d’euros d’encours), que les PER individuels (plus de 49 Mds d’euros d’encours et plus de 3 millions de titulaires). Ces résultats dépassant très largement les attentes sont le fruit d’une refonte ambitieuse de l’épargne retraite réalisée par la loi PACTE qui a apporté selon les termes du communiqué de presse : des produits plus portables et plus souples, une offre plus simple, une épargne mieux investie et une fiscalité harmonieuse et attractive.

Le gouvernement a adopté et présenté le 24 mai 2023 un projet de loi portant transposition fidèle de l’accord national interprofessionnel relatif au partage de la valeur au sein de l’entreprise, conclu en février 2023 entre les syndicats et le patronat, Cet accord vise à mieux associer les salariés aux performances des entreprises, notamment dans les TPE/PME. La mesure phare est reprise intégralement : à partir du 1er janvier 2025, les entreprises de 11 à 49 salariés devront mettre en place au moins un dispositif de partage de la valeur dès lors qu’elles sont profitables (bénéfice net fiscal d'au moins 1% de leur chiffre d’affaires pendant trois années consécutives). Il pourra s'agir d'un dispositif de participation ou d’intéressement ou d'un plan d’épargne salariale ou d'une prime de partage de la valeur (PPV). Le texte prévoit également une nouvelle obligation de négocier sur les bénéfices exceptionnels.

Participation, Intéressement, Abondement de l’entreprise, Plan d’Epargne Entreprise (PEE), Plan d’Epargne Retraite Collectif (PERCO) : ces dispositifs sont souvent associés aux grandes entreprises. A raison, puisque la part des salariés ayant accès à au moins un de ces dispositifs avoisine les 90% pour les entreprises de 1000 salariés ou plus tandis qu’il n’atteint que 17% pour les entreprises de moins de 10 salariés et 20% pour celles de 10 à 49 salariés (source Dares, enquête 2021). Pour autant, les avantages fiscaux et sociaux procurés par ces dispositifs sont au moins aussi intéressants pour les petites entreprise que pour les grandes, si ce n’est plus intéressants avec la suppression du forfait social en-dessous de 250 salariés. Ils peuvent même constituer un outil particulièrement efficace pour réduire la fiscalité des dirigeants et salariés de microentreprises.

Les experts My PENSION vous proposent de fait un tour d’horizon de ces différents dispositifs et de leur application aux petites entreprises en mettant en exergue leur efficacité fiscale.

La participation est le plus répandu des dispositifs d’épargne salariale du fait qu’elle est obligatoire dans les entreprises de plus de 50 salariés. En vertu d’un accord de participation négocié entre l’entreprise et les salariés, chaque salarié reçoit une prime de l’entreprise selon une formule figée qui doit être au moins aussi favorable que la formule légale suivante indexée sur les bénéfices

Le montant de la prime de participation ne peut pas dépasser pour un bénéficiaire un plafond qui est de 32 994 € pour 2023. La répartition de la prime entre les salariés peut :

Toutes les entreprises sont exonérées de cotisations sociales sur les sommes versées aux salariés dans le cadre de la participation. Si les entreprises de plus de 50 salariés ou plus doivent payer un forfait social de 20% sur les sommes versées, celles de moins de 50 salariés en sont exonérées. Par ailleurs, les montants sont déductibles du bénéfice imposable.

L’intéressement diffère de la participation non seulement du fait de son caractère facultatif mais surtout par le fait que son mode de calcul est libre et peut se fonder sur des critères de résultats financiers ou de performance générale comme l’amélioration de la productivité ou l’atteinte d’objectifs de qualité, de sécurité ou de satisfaction clientèle…

Le montant global d’intéressement est limité par deux plafonds :

Les avantages de l’intéressement pour l’entreprise sont similaires à la participation :

L’instauration de la participation ou de l’intéressement s’accompagne généralement de la mise en place d’un Plan d’Epargne Entreprise (PEE). Le PEE est un système collectif d'épargne qui permet aux salariés d’acquérir des valeurs mobilières (Actions, obligations, titres de créances négociables, parts d'OPCVM…) avec l'aide de l'entreprise. Les salariés et les entreprises peuvent effectuer des versements sur le PEE. Les sommes sont indisponibles pendant au moins 5 ans, sauf cas de déblocages exceptionnels parmi lesquels : mariage, naissance d’un 3e enfant, divorce, acquisition de la résidence principale, invalidité, cessation du contrat de travail, création d’entreprise, surendettement…

Le PERCO (Plan d’Epargne Retraite Collectif d’Entreprise) est un dispositif collectif d’épargne similaire au PEE, mais les sommes sont indisponibles jusqu’à la retraite, sauf cas de déblocages exceptionnels parmi lesquels : acquisition de la résidence principale, invalidité, surendettement, expiration des droits à l’assurance chômage…

PEE et PERCO peuvent être alimentés par des :

Pour le salarié, les sommes attribuées dans le cadre de la participation ou l’intéressement que le bénéficiaire choisit de bloquer sur un PEE ou un PERCO sont exonérées d’impôt sur le revenu. Elles ne sont soumises qu’à la CSG et la CRDS qui sont déduites du montant investi sur le PEE ou le PERCO par le salarié.

Par ailleurs, les gains réalisés dans le cadre du PEE ou du PERCO sont exonérés d’impôt sur le revenu et donc uniquement soumis aux prélèvements sociaux (CSG/CRDS).

Enfin, dernier dispositif d’épargne salariale, l’abondement est une aide financière versée par l’employeur en complément des versements des salariés dans les plans d’épargne salariale (PEE ou PERCO). Son objectif est d’encourager l’épargne au sein d’une entreprise dans un cadre fiscal favorable. Ses modalités de versement sont précisées dans le règlement du PEE ou du PERCO.

Les sommes abondées par l’entreprise sur le PEE ou le PERCO sont exonérées de cotisations sociales sous conditions :

L’abondement comme la participation et l’intéressement est soumis aux prélèvement sociaux CSG/CRDS.

L’abondement versé au cours d’une année civile ne peut excéder :

A coût équivalent pour l’entreprise, un versement de rémunération sous forme d’épargne salariale (participation, intéressement, abondement) permet au bénéficiaire de recevoir un revenu net d’impôt sur le revenu nettement plus élevé.

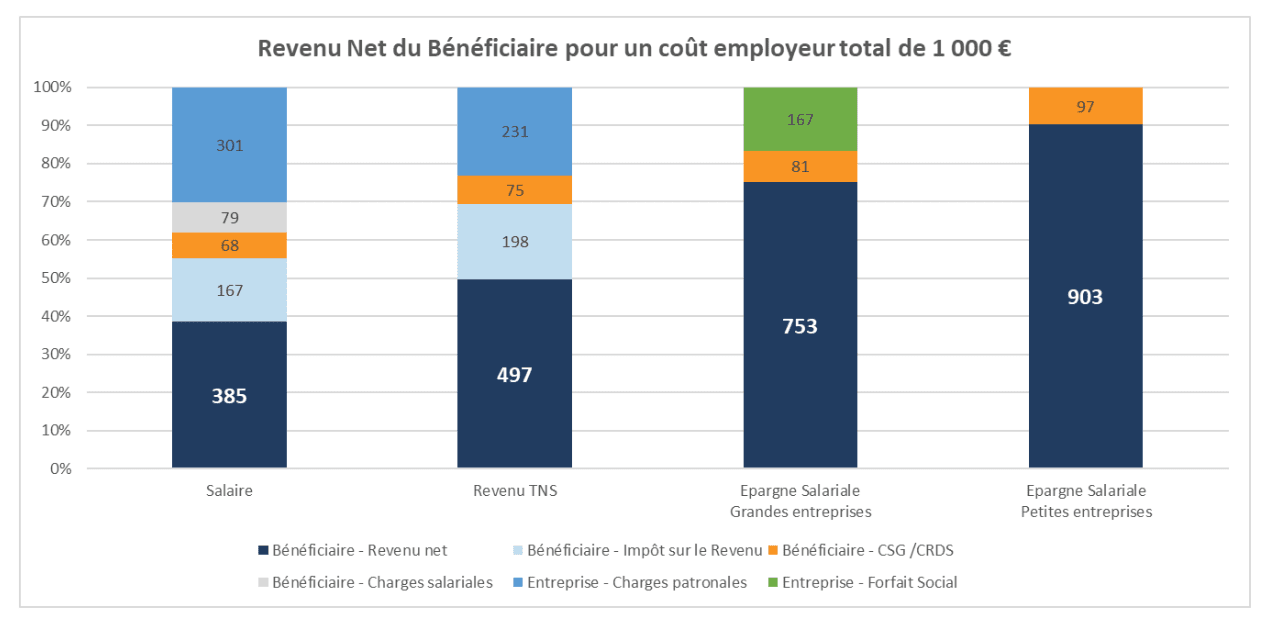

Le graphique suivant indique le revenu net après impôt sur le revenu pour un coût employeur identique de 1 000 € selon le mode de versement à un bénéficiaire ayant un taux marginal d’imposition de 30% :

Le constat est sans appel : dans une entreprise de moins de 50 salariés, donc dispensée du forfait social, pour un même coût de 1 000 € pour l’entreprise, un complément de rémunération versé sous forme d’épargne salariale (participation, intéressement, abondement) à un bénéficiaire qui le bloque 5 ans sur un PEE conduit à un montant net de 903 € pour le bénéficiaire au lieu de 385 € s’il avait reçu un salaire.

En revanche, pour bénéficier de ces avantages sociaux et fiscaux, il est nécessaire de respecter les règles spécifiques de chaque dispositif et la règle générique de non-substitution au salaire.

Conçus à l’origine pour faire participer les salariés des grandes entreprises aux bénéfices de l’entreprise, les dispositifs d’épargne salariale s’adaptent aux petites entreprises.

La mise en place de participation, d’intéressement, de PEE ou de PERCO incluant des abondements est simplifiée dans les petites entreprises où elle peut résulter dans certains cas d’un vote des salariés à la majorité des deux tiers ou d’une décision unilatérale de l’employeur.

Le Plan d’Epargne Entreprise peut être mis en place pour plusieurs entreprises n’appartenant pas au même groupe, on parle alors de PEI : Plan d’Epargne Interentreprises. De fait, des prestataires ont créé des PEI génériques permettant de couvrir les besoins des petites entreprises. Il en est de même pour les PERCOI : Plan d’Epargne Retraite Collectif Interentreprises. Ces PEI et PERCOI génériques ont été conçus pour être facilement mis en œuvre.

La répartition des primes de participation et d’intéressement entre les salariés offre une certaine souplesse qui peut être utile dans les petites entreprises. Elle peut :

De même l’abondement peut être modulé pour autant que la règle ait un caractère général :

Les avantages sociaux et fiscaux des dispositifs d’épargne salariale ainsi que leur pouvoir d’attraction et de rétention de salariés talentueux sont donc totalement à la portée des petites entreprises.

Par ailleurs, l’Accord National Interprofessionnel sur le partage de la valeur négocié par les partenaires sociaux en 2023, qui est actuellement retranscrit dans un projet de loi prévoit d’ailleurs une obligation de mettre en œuvre un mécanisme de partage de la valeur dans les entreprises bénéficiaires de moins de 50 salariés.

Le chef d’entreprise est éligible à tous les dispositifs d’épargne salariale (PEE/PEI, PERCO/PERCOI, Participation, Intéressement, Abondement) à condition que :

Le conjoint ou partenaire de PACS du chef d’entreprise, non titulaire d’un contrat de travail, ayant une activité non rémunérée dans cette entreprise, peut aussi bénéficier des dispositifs à condition :

De fait, les dispositifs d’épargne salariale ont toute leur place dans l’optimisation des revenus des TNS ayant au moins un salarié.