Depuis la mise en place du prélèvement à la source, le paiement de votre impôt sur le revenu est facilité et s'adapte à l'évolution de vos revenus et de votre situation au cours de l'année.

Cependant, il est toujours nécessaire de déclarer ses revenus en année N+1 afin de calculer précisément son Impôt sur le Revenu de l’année N et procéder à un ajustement :

Vous trouverez ci-dessous des éléments généraux sur la déclaration de revenus et l’impôt.

S’agissant des problématiques spécifiques d’épargne retraite, My PENSION met à votre disposition trois dossiers :

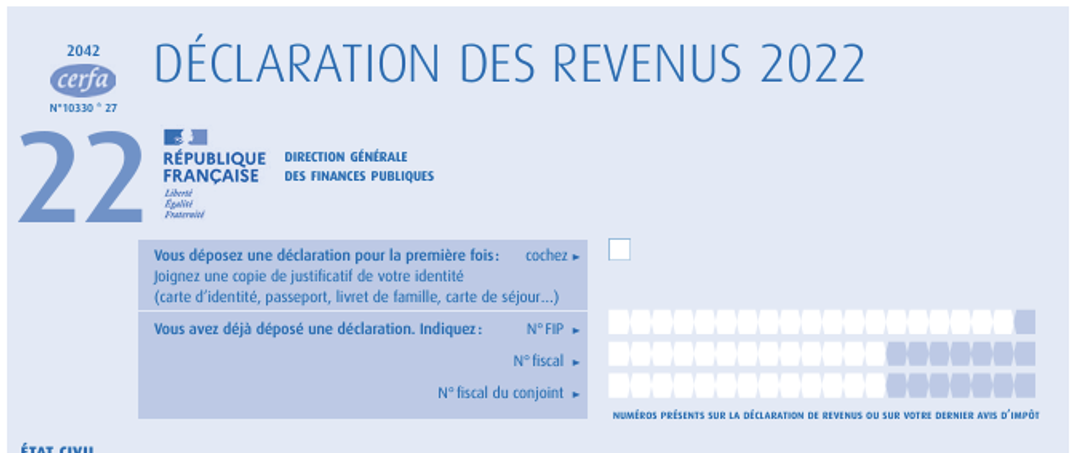

La déclaration de revenus, parfois improprement appelée déclaration d’impôt est un document rempli par le contribuable (internet ou papier) permettant à l’administration fiscale l’impôt sur le revenu des personnes physiques (IRPP) dû par ce contribuable.

La souscription de la déclaration des revenus avant la date limite constitue donc un acte important de la vie de chaque citoyen, quel que soit le niveau de ses revenus.

De manière générale, tous les revenus perçus sont à déclarer. Les grandes catégories sont les suivantes :

En revanche, les sommes suivantes ne sont pas à déclarer :

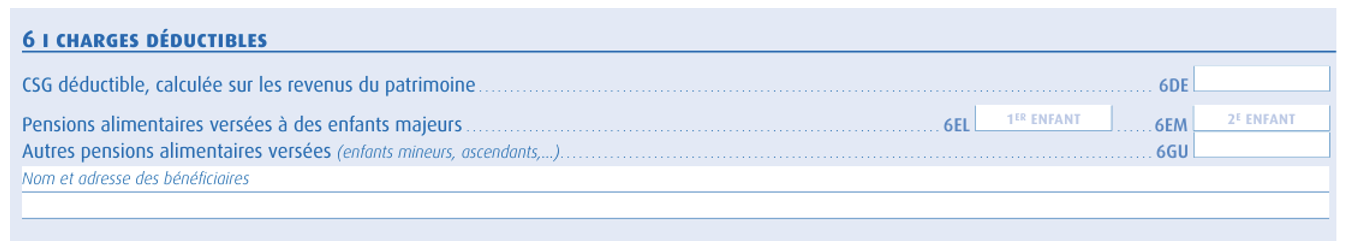

Les charges déductibles sont directement déductibles du revenu imposable

Par exemple, les salariés bénéficient d’un abattement de 10% de leurs revenus pour leurs frais. Ils peuvent y renoncer et opter pour la prise en compte de frais réels.

Les rachats de cotisation de retraites de base et complémentaire sont directement déductibles des revenus. Vous pouvez réduire vos revenus en conséquence en ajoutant un commentaire pour mentionner le rachat.

Attention : les cotisations d’épargne retraite seront directement retirés par l’administration et font l’objet d’un traitement spécifique. Vous ne devez pas les déduire de vos revenus. Ceci inclut les versements sur les PER.

Par ailleurs, certaines charges sont à déduire du revenu global :

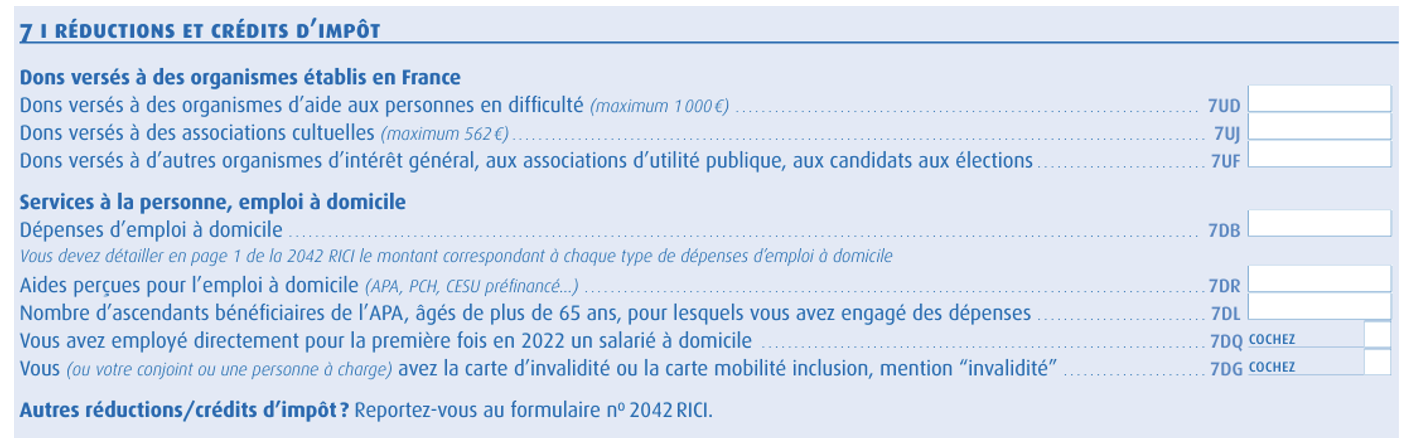

Une réduction d'impôt est une somme déduite du montant de votre impôt (par exemple, réduction d'impôt pour des dons à des organismes d'intérêt général).

Elle s'applique uniquement si vous avez un impôt à payer.

Si vous ne payez pas d'impôt sur le revenu, vous ne pouvez pas bénéficier de la réduction d'impôt.

Si vous en payez peu, vous pouvez bénéficier uniquement d'une partie de la réduction d'impôt.

Les principales réductions d’impôt sont :

Le don aux associations peut donner lieu à une réduction de l’impôt sur le revenu de 66 % voire à 75 % du montant versé selon l’association choisie, dans la limite de 20 % du revenu imposable.

Vous pouvez prétendre à une réduction d’impôt sur le revenu lorsque votre enfant poursuit des études. Votre enfant doit être à votre charge, être non rémunéré et poursuivre des études secondaires ou supérieures durant l’année scolaire en cours au 31 décembre de l’année d’imposition.

Vous pouvez bénéficier d’une réduction d’impôt sur le revenu dite « Madelin » si vous souscrivez au capital de certaines sociétés.

La réduction d'impôt « Denormandie » est un dispositif d'investissement locatif destiné à encourager la rénovation dans l'ancien. Pour en bénéficier, les travaux doivent représenter au moins 25 % du coût total de l’opération.

Ces dispositifs d'investissements locatifs ouvrent droit à une réduction d'impôt calculée sur le prix d'achat des logements neufs ou réhabilités pour atteindre les performances techniques du neuf.

La réduction d’impôt dite « Pinel » s'applique aux investissements réalisés à partir de septembre 2014. Celle dite « Duflot » s'applique aux investissements réalisés de janvier 2013 à août 2014.

Un crédit d'impôt est également une somme soustraite du montant de votre impôt.

Contrairement à la réduction d'impôt, le crédit d'impôt vous est remboursé en tout ou partie dans les cas suivants :

Vous pouvez bénéficier d’un crédit d’impôt sur le revenu si vous employez un salarié à domicile, que vous exerciez une activité professionnelle ou que vous soyez sans activité ou retraité. Le crédit d’impôt s’élève à 50 % des dépenses engagées pour les prestations de services à la personne dans la limite d’un plafond qui varie entre 12 000 € et 20 000 € par an selon votre situation.

Vous pouvez bénéficier, sous certaines conditions, d'un crédit d'impôt sur le revenu égal à 50 % des dépenses payées pour la garde de vos enfants ou petits-enfants à charge, en crèche, garderie ou auprès d'une assistante maternelle agréée.

La plupart des revenus sont en principe imposables selon un barème progressif en fonction de ces revenus.

Le calcul se fait selon une démarche en plusieurs étapes :

Cela inclut : salaires, pensions, retraites bénéfices industriels et commerciaux (BIC), non commerciaux (BNC) ou agricoles (BA) et revenus fonciers.

Les revenus de capitaux mobiliers sont par défaut soumis à une imposition forfaitaire de 12,8% à laquelle s’ajoute 17,2% de prélèvements sociaux pour une taxation globale de 30% (flat tax). Le contribuable peut cependant opter pour une imposition au barème, sachant que les prélèvements sociaux viendront s’ajouter. Si le contribuable choisit l’imposition selon le barème, il faut inclure ces revenus de capitaux mobiliers dans le Revenu Brut Global.

Les charges déductibles incluent entre autres les pensions alimentaires versées ou la CSG déductible.

Les abattements spéciaux concernent essentiellement les personnes âgées ou invalides.

Chaque membre du foyer fiscal peut déduire du revenu net global les cotisations versées au titre de l’épargne retraite facultative. Sont concernées les cotisations versées dans le cadre des plans d’épargne retraite populaire (PERP), des régimes de retraite complémentaire PREFON, COREM et CGOS, les cotisations facultatives versées sur les plans d’épargne retraite d’entreprise (PERE) et des régimes de retraite supplémentaire obligatoires d’entreprise (“article 83”) ainsi que les versements volontaires effectués sur les nouveaux plans d’épargne retraite : plan d’épargne retraite individuel (PER individuel), plan d’épargne retraite d’entreprise collectif (Pereco) ou plan d’épargne retraite obligatoire (Pero).

Attention, les cotisations d’épargne retraite font l’objet d’un bloc spécifique dans la déclaration de revenus. C’est l’administration fiscale qui les retirera dans son calcul du revenu net imposable. Vous ne devez en aucun cas les retirer vous-mêmes de vos revenus déclarés.

Le calcul de l’impôt brut se fait en plusieurs étapes :

Le barème, qui comporte plusieurs tranches est appliqué au quotient familial obtenu.

Voici le barème progressif applicable aux revenus de 2023.

| Tranches de revenus | Taux d’imposition de la tranche de revenus |

|---|---|

| Jusqu’à 11 294 € | 0% |

| De 11 295 € à 28 797 € | 11% |

| De 28 798 € à 82 341 € | 30% |

| De 82 342 € à 177 106 € | 41% |

| Plus de 177 106 € | 45% |

On remultiplie ensuite le montant obtenu pour le quotient familial par le nombre de parts fiscales pour obtenir l’impôt brut.

L’impôt brut est ajusté par différents dispositifs pour obtenir l’impôt net à payer

L’administration fiscale vous propose un simulateur de calcul pour la déclaration faite en 2024 concernant les revenus de 2023 et une page dédiée au calcul de l’impôt sur le revenu.

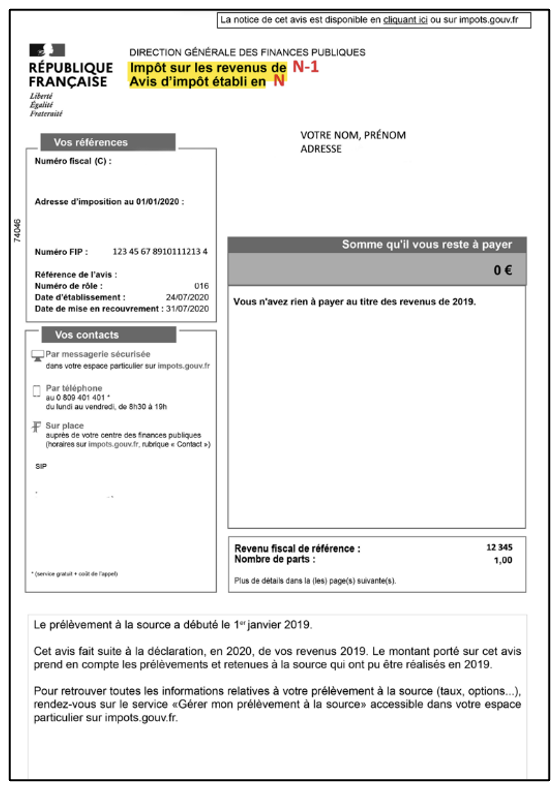

Les contribuables qui souscrivent une déclaration disposent, qu'un montant d'impôt soit ou non à payer, d'un avis d’impôt sur le revenu (et, le cas échéant, de prélèvements sociaux). Il peut être émis dès la validation de la déclaration ou plus tard dans le courant de l’été.

Il s’agit d’un document qui reprend les revenus déclarés par le contribuable et indique le montant de l’impôt dû au titre des revenus de l’année précédente. Il donne également des informations

L’avis d’impôt sur le revenu, est un document indispensable à l’accomplissement de certaines démarches ou à l’obtention de certains avantages (par exemple, exonérations de taxe foncière, avantages sociaux...).

D’autres administrations peuvent également vous le demander comme la caisse des allocations familiales (CAF) ou le CROUS.

Le prélèvement à la source est un mode de paiement de l’impôt sur le revenu mis en place en 2019.

Le prélèvement à la source consiste à faire payer l'impôt en même temps que vous percevez vos revenus.

Si vous êtes salarié ou retraité, l'impôt est collecté par votre employeur ou votre caisse de retraite et donc déduit de votre fiche de paie ou bulletin de pension.

En revanche, vous payez l'impôt sur le revenu par des acomptes prélevés sur votre compte bancaire directement par l'administration fiscale si vous êtes dans l'une des situations suivantes :

Le contribuable continue à déclarer chaque année au printemps les revenus de l’année précédente à l'administration fiscale. Ainsi, suite à cette déclaration de revenus, le montant définitif de l'impôt dû au titre des revenus de l’année précédente est calculé par l'administration fiscale. Si un écart apparaît avec l'impôt prélevé à la source, le contribuable est remboursé ou doit s'acquitter du solde.

Le taux de prélèvement qui vous est appliqué est déterminé par le service des impôts. Il est modifié en septembre après validation de votre déclaration de revenus.

Le taux de prélèvement qui vous est appliqué est déterminé par le service des impôts. Il est modifié en septembre après validation de votre déclaration de revenus.

Vous avez également la possibilité de modifier votre taux de prélèvement à la source dans votre espace particuliers sur impots.gouv.fr dans l’espace “Gérer mon prélèvement à la source” en particulier en cas de baisse ou de hausse de vos revenus ou de changement de situation personnelle.

(exemple ci-contre fictif)

En l’absence de vote d’une loi de finances pour 2025, le barème 2025 de l’impôt sur les revenus 2024 n’est pour l’instant pas réévalué. Des discussions sont en cours pour pouvoir appliquer la traditionnelle indexation qui permet aux contribuables dont les revenus ont augmenté comme l’inflation de ne pas voir leurs impôts augmenter mécaniquement.

Les personnes qui bénéficient de crédits ou réductions d’impôt, en particulier pour l’emploi de personnes à domicile, reçoivent un virement par avance sur leurs crédits et réductions à la mi-janvier correspondant à 60% du montant total de vos crédits et réductions déclarés en 2024 pour l’année 2023.

Le calendrier de la déclaration 2024 n’est pas encore précisément connu. Cependant, l’ouverture du service de déclaration en ligne intervient généralement à la mi-avril sachant que les déclarations pré-remplies sont envoyées au cours du mois d’avril. La date limite pour les déclarations papier est dans la deuxième quinzaine de mai. Les dates limites de souscription des déclarations en ligne s’échelonnent entre fin mai et début juin selon le département concerné.

L’administration fiscale met à disposition de nombreuses ressources concernant la déclaration d’impôt sur le revenu dans la section Tout savoir sur l’impôt sur le revenu de son portail internet pour les particuliers.

En particulier, l’administration propose chaque année un simulateur de calcul de l’impôt sur le revenu dont la version 2024 est désormais disponible.

Par ailleurs, le module permettant la déclaration des revenus dans son espace personnel propose de nombreuses aides en ligne pour vous accompagner dans votre déclaration.

Enfin, s’agissant des problématiques spécifiques d’épargne retraite, My PENSION met à votre disposition deux dossiers :

Ainsi qu'un simulateur de calcul de l'avantage fiscal du PER: Vous pouvez simuler votre avantage fiscal ici !

Plusieurs mesures ont été mises en place pour simplifier la déclaration de revenus.

Tout d’abord certains foyers fiscaux dont la déclaration de revenus ne nécessite pas de compléments et rectifications peuvent accéder au dispositif de déclaration automatique.

Ensuite, l’administration préremplit de nombreuses informations dont elle a connaissance pour simplifier la déclaration. Ces montants doivent cependant être systématiquement vérifiés par les contribuables.

Les contribuables qui déclarent en ligne obtiennent sans délai un avis de situation déclarative, permettant de justifier de vos revenus et charges pour vos démarches auprès de tiers. Les services concernés (banque, bailleur, administration...) peuvent vérifier l'authenticité de votre avis en ligne, sur le site des impôts.

Les contribuables n'ont pas à joindre systématiquement à leur déclaration les pièces justifiant leurs droits à déduction, réduction ou crédit d'impôt, celles-ci leur étant demandées par l'administration fiscale uniquement en cas de contrôle.

Les bénéficiaires d'allocations familiales n'ont pas à faire de déclaration de ressources à leur caisse : les éléments de la déclaration d'impôt sont transmis par les services fiscaux aux caisses d'allocations familiales.

Les sites economie.gouv.fr et service-public.fr contiennent de nombreuses ressources complémentaires avec par exemple des dossiers consacrés à des sujets particuliers comme :

Impôt sur lea revenu : BIC, BNC, comment ça marche ? Location meublée : quels revenus déclarer ? Impôt : sous quelles conditions déduire les pensions alimentaires ? Impôt sur le revenu : déclaration et revenus à déclarer…

Impôt sur le revenu : BIC, BNC, comment ça marche ? Location meublée : quels revenus déclarer ? Impôt : sous quelles conditions déduire les pensions alimentaires ? Impôt sur le revenu : déclaration et revenus à déclarer…

Vous trouverez une liste de ressources complémentaires sur la page suivante.La première déclaration de revenus est une étape importante de la vie citoyenne.

Si vous avez 18 ans et plus en année N et que vous n’êtes plus rattaché au foyer fiscal de vos parents, vous devez réaliser votre propre déclaration en N+1 sur vos revenus de l’année N, même si vous êtes non-imposable. Vous recevrez dans ce cas un avis de non-imposition (l’avis de situation déclarative à l'impôt sur le revenu) qui pourra vous être nécessaire pour effectuer certaines démarches et prétendre à des aides et avantages accordés sous conditions de ressources.

Pour être rattaché, l’enfant majeur doit avoir :

Si vous êtes âgé de 20 ans et plus, et si vous étiez rattaché l'année dernière au foyer fiscal de vos parents, vous recevez en avril un courrier de l'administration fiscale vous communicant les informations nécessaires pour faire votre déclaration de revenus en ligne sur impots.gouv.fr.

Si vous n'étiez pas rattaché au foyer fiscal de vos parents ou que vous n'avez pas reçu de courrier de l’administration fiscale comprenant les informations nécessaires pour déclarer vos revenus en ligne, vous pouvez solliciter l'attribution d'un numéro fiscal en contactant le centre des finances publiques de votre domicile.

Le quotient familial désigne le nombre de parts affectées à chaque foyer fiscal pour le calcul de l’impôt sur le revenu (IR). L'objectif est d'ajuster le montant de l'impôt aux capacités contributives de chaque foyer (situation, charge de famille).

Si vous êtes célibataire (ou en concubinage), divorcé ou veuf, sans enfant à charge, vous êtes imposé sur la base d’une part de quotient familial.

Si vous êtes marié ou pacsé, sans enfant à charge, vous avez droit à deux parts de quotient familial.

Si vous êtes invalide ou ancien combattant, vous pouvez bénéficier d’une demi part supplémentaire de quotient familial si vous remplissez certaines conditions.

Si vous êtes célibataire et avez élevé seul un enfant pendant au moins 5 ans, vous bénéficiez d’une demi part supplémentaire.

Les enfants mineurs sont fiscalement considérées à votre charge pour l’impôt sur le revenu.

Chaque enfant à charge donne droit à une augmentation du nombre de parts de quotient familial.

Dans le cas d’enfants mineurs en résidence alternée, chaque parent bénéficie d’un quart de part pour le premier et deuxième enfant puis une demi-part à partir du 3ème enfant.

Les enfants majeurs rattachés au foyer fiscal (lorsque cela est autorisé) procurent des parts supplémentaires dans les mêmes conditions que les enfants mineurs.

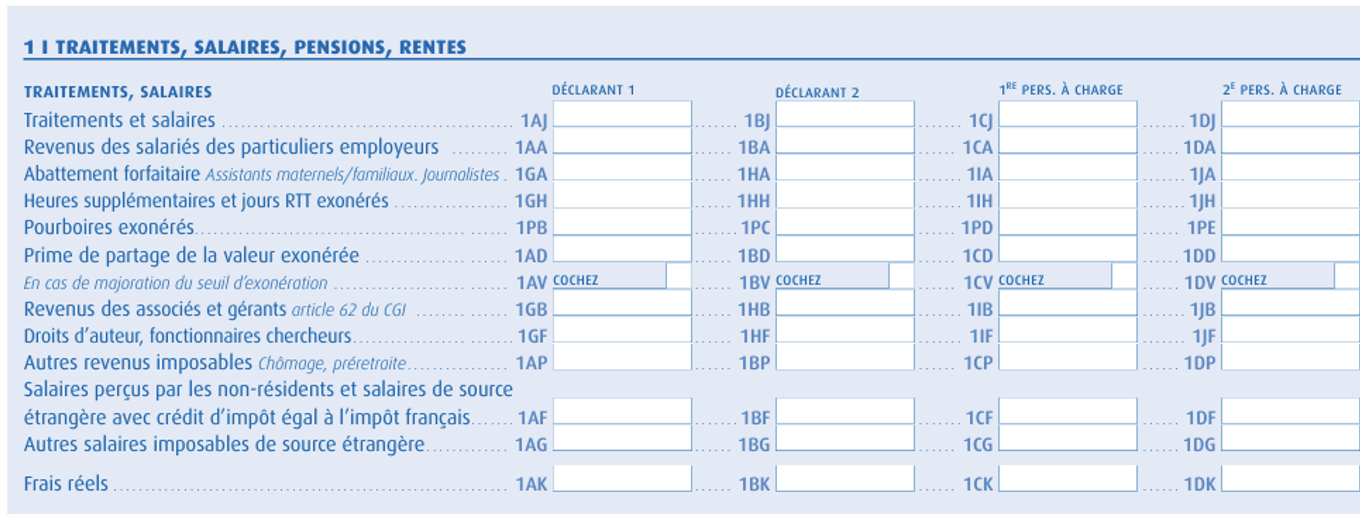

Vous devez déclarer dans les traitements et salaires :

Vos rémunérations sont aussi soumises au régime fiscal des traitements et salaires si vous êtes gérant majoritaire d’une société à responsabilité limitée (SARL) soumise à l’impôt sur les sociétés.

Un certain nombre de sommes versées par Pôle Emploi sont à déclarer ainsi que les allocations de préretraite versées aux salariés jusqu’à la date de leur départ à la retraite.

Les indemnités de fonction des élus locaux sont imposables selon les règles applicables aux traitements et salaires.

En fin certains montants sont à déclarer pour déterminer le revenu fiscal de référence mais exonérés d’impôt en dessous d’un plafond : heures supplémentaires, monétisation des jours de repos ou de RTT, pourboires exonérés…

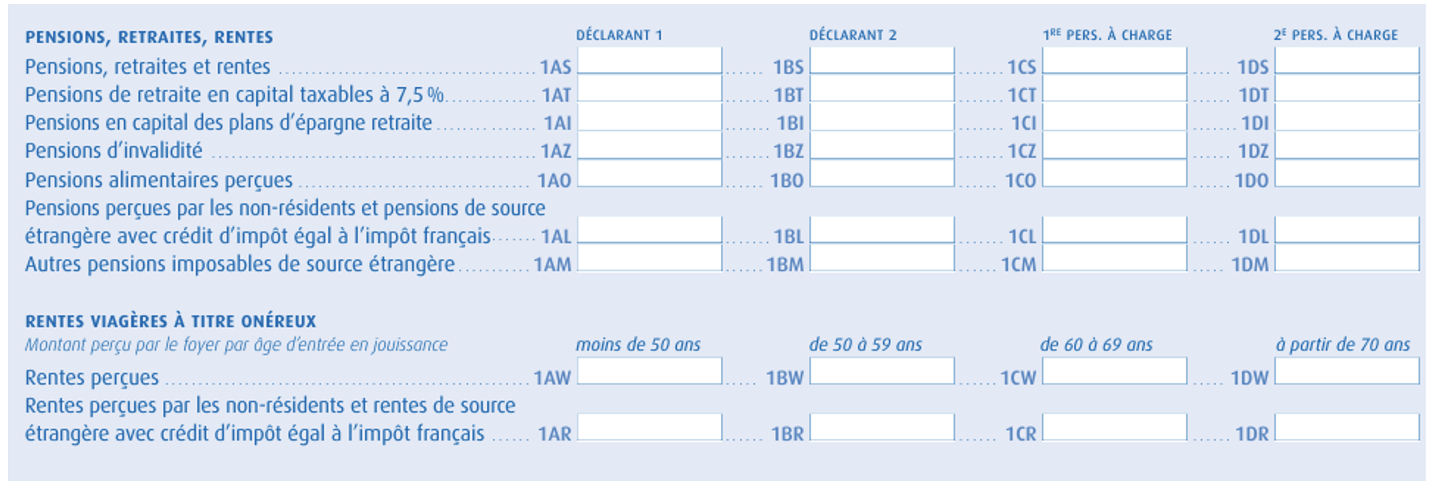

Pour savoir quel montant déclarer (il s’agit du montant imposable et non du montant perçu), utilisez les indications figurant sur le relevé (dématérialisé ou papier) établi par l’organisme payeur de votre pension, retraite ou rente. Vous pouvez rectifier les montants préremplis s’ils ne sont pas corrects.

Les pensions et retraites des personnes à charge ou rattachées et les pensions alimentaires ne sont jamais préremplies : vous devez déclarer vous-même les montants perçus dans les cases correspondant à la nature du revenu.

Sont à déclarer :

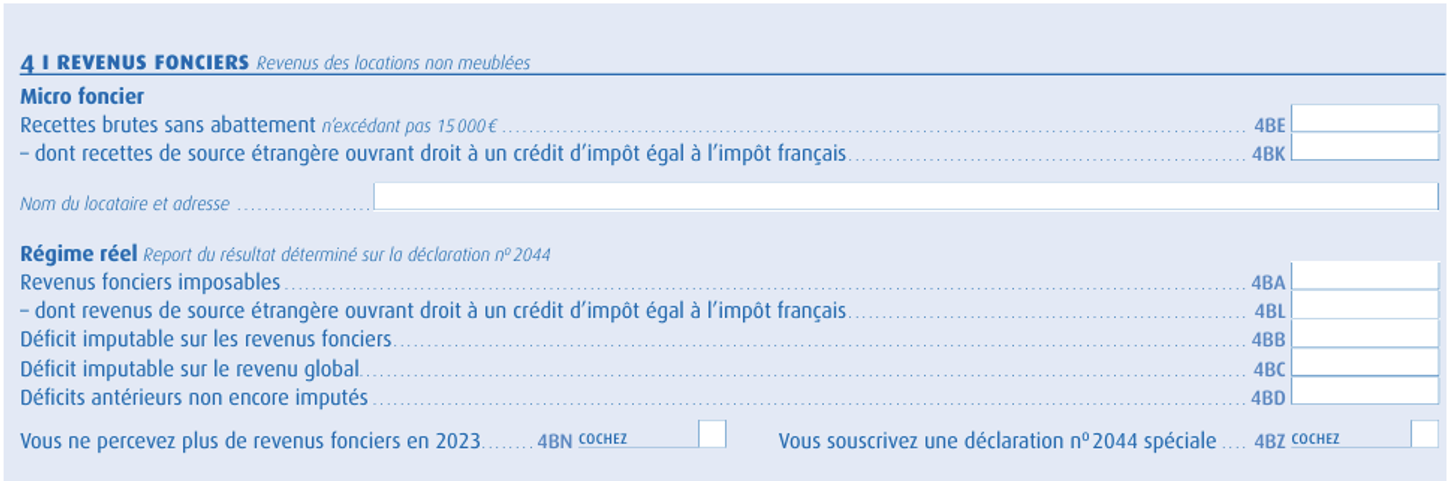

Vous pouvez opter pour le régime microfoncier si :

Si vous relevez du microfoncier, vous n’avez pas à remplir de déclaration de revenus fonciers N° 2044.

Les revenus de capitaux mobiliers ainsi que les plus-values de cession de valeurs mobilières sont soumis à un prélèvement forfaitaire unique (PFU) de 12,8 % auquel s’ajoutent les prélèvements sociaux de 17,2 % soit au total un taux de 30 %. Cependant vous pouvez opter, lors de la déclaration de revenus, pour une imposition globale de ces revenus et gains au barème progressif de l’impôt sur le revenu (auquel s’ajoutent les prélèvements sociaux). Des règles spécifiques sont par ailleurs prévues pour les produits des bons et contrats de capitalisation et d’assurance-vie.

Pour vérifier ou compléter les montants préremplis, vous devez vous reporter aux justificatifs remis par les établissements payeurs.

Si vous ou les membres de votre foyer fiscal avez vendu des valeurs mobilières, des droits sociaux et titres assimilés, si vous avez perçu des distributions effectuées par certaines structures ou si vous avez réalisé des profits sur les instruments financiers à terme, les gains et distributions réalisés, sont imposables au taux de 12,8 % (ou sur option au barème progressif de l’impôt sur le revenu).

Les plus-values réalisées à compter du 1er janvier 2019 lors de la cession d’actifs numériques ou de droits s’y rapportant, à titre occasionnel par des personnes physiques, directement ou par personne interposée sont imposables au taux de 12,8 % (sans possibilité d’option pour l’imposition au barème progressif) et soumises aux prélèvements sociaux.

Le service de déclaration en lignes se trouve dans votre espace particulier sur le site impots.gouv.fr

Tous les formulaires et toutes les notices afférentes sont disponibles sur le même site.

Depuis plus de 10 ans, l'administration fiscale préremplit votre déclaration de revenus des informations dont elle a connaissance (charges de famille, montant des salaires, retraites, indemnités, allocations chômage…).

Certains contribuables dont tous les montants sont connus de l’administration bénéficient même d’une déclaration automatique. Ils sont peu nombreux et directement informés par l’administration. Si toutes les informations indiquées par l’administration sont correctes et complètes, ils n’ont rien d'autre à faire. Leur déclaration sera automatiquement validée par l'administration à l'issue du délai de déclaration. L'impôt sera établi sur la base des éléments connus présentés sur la déclaration. Si en revanche des éléments doivent être modifiés, ils doivent effectuer leur déclaration comme tous les autres contribuables.

Par exception, les contribuables qui ne sont pas en mesure de déclarer par internet peuvent continuer à déposer une déclaration papier.

Si vous êtes dans l’une des situations suivantes, vous devez souscrire une déclaration des revenus :

Si vous avez eu 18 ans l'année d'imposition des revenus et que vous n'êtes plus rattaché au foyer fiscal de vos parents, vous devez désormais remplir vos propres obligations fiscales.

Les personnes non domiciliées en France doivent aussi souscrire une déclaration de revenus, si elles disposent de revenus de source française (elles sont alors imposées sur ces seuls revenus). L'imposition de ces personnes ne s'applique que sous réserve des conventions internationales conclues par la France.

Pour les personnes seules (célibataires, divorcés, veufs, concubins) le foyer fiscal est constitué du contribuable et des personnes à charge.

Pour les personnes mariées et pacsées, le foyer fiscal est constitué du contribuable, de son conjoint et des personnes à charge.

Les revenus et les charges de tous les membres du foyer fiscal sont pris en compte pour établir une imposition unique.

L’impôt sur le revenu tient compte de la situation de famille (célibataire, marié, séparé, pacsé, …), des charges de famille (enfants mineurs à charge, majeurs rattachés,…), et de certaines situations personnelles (invalidité, ancien combattant,…).

A titre d’exception, les personnes suivantes remplissent des déclarations distinctes :

À titre facultatif, les enfants célibataires, mineurs au 1er janvier de l'année d’imposition, peuvent être imposés en leur nom, s’ils disposent de revenus personnels. Dans ce cas, les parents doivent joindre une demande d'imposition distincte à leur déclaration de revenus.

La déclaration de revenus doit être souscrite chaque année de la mi-avril à la mi-mai (si vous déposez papier) ou jusqu'à début juin si vous déclarez en ligne, selon votre département de résidence.

Pour connaître le calendrier exact de déclaration, consulter la rubrique « Consulter votre calendrier fiscal » du bloc « Documentation utile ».

En tant que spécialiste de l’épargne retraite, les experts My PENSION ont rédigé pour vous un guide la déclaration de l’épargne retraite dans sa déclaration de revenus.

Vous y retrouverez toutes les informations pour bien déclarer votre PER aux impôts que ce soit au niveau :

Les experts My PENSION ont également écrit une page d’explication détaillée sur le bloc épargne retraite qui figure sur votre avis d’imposition.

Nous vous invitons également à utiliser notre simulateur de l’avantage fiscal du PER pour mieux comprendre le mécanisme de la fiscalité du PER.

Oui.

Pendant la période de dépôt des déclarations, vous pouvez corriger votre déclaration de revenus en ligne autant de fois que vous le souhaitez, y compris après signature.

Mais la correction est également possible après la fin de la date de dépôt, grâce au service de correction en ligne ! L'accès à ce service est réservé aux usagers qui ont déclaré leurs revenus en ligne sur impots.gouv.fr . Notez que ce service n'est pas ouvert toute l'année, mais généralement entre les mois d'août et décembre.

En revanche, les contribuables ayant déposé une déclaration papier ne peuvent pas bénéficier de ce dispositif de correction de la déclaration. En cas d'erreur ou d'oubli, ils devront soit :

Vous pouvez vous renseigner :

D’après le ministère de l’Economie qui a consacré une page au sujet, les principales erreurs sont :

En ce qui concerne l’épargne retraite, la principale erreur concerne les cases 6 OS et 6QS pour les travailleurs non-salariés (TNS). Il ne faut renseigner que la part des cotisations qui dépasse le plafond spécifique TNS de 15%. Quant aux salariés, ils ne doivent pas oublier de déclarer les abondements de l’employeur et les cotisations obligatoires (PEROB et article 83) en case 6QS

Les couples qui veulent mutualiser leurs plafonds ne doivent pas oublier de cocher la case 6QR.

Le revenu fiscal de référence se trouve sur la page de garde de votre avis d’impôt. Il est notamment utilisé pour obtenir certaines prestations sociales (par exemple bourses des collèges) et exonérations (notamment sur les impôts locaux, comme la taxe foncière).

Le revenu fiscal de référence est calculé à partir du revenu net imposable et des revenus et plus-values imposés à un taux forfaitaire. Il prend aussi en compte d’autres revenus :

La première raison est liée au fait que certaines cotisations sociales ne sont pas déductibles de l’impôt sur le revenu (fraction on déductible de la CSG et de la CRDS).

La deuxième raison est liée à des éléments à la charge de l’employeur qui constituent des avantages imposables pour le salarié : par exemple la part patronale de contribution au financement de la mutuelle santé complémentaire

En revanche, l’indemnité de transport n’est pas considérée comme imposable.

Oui.

Lorsqu'elles relèvent d'une pratique professionnelle, les plus-values de cessions d'actifs numériques, bitcoins ou autres cryptomonnaies, relèvent de l'impôt sur le revenu, au titre des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC), selon l'année de l'opération.

En revanche, les gains réalisés par les particuliers bénéficient depuis 2019 d'une fiscalité spécifique, qui évolue pour les opérations réalisées à compter du 1er janvier 2023 (à déclarer à partir de 2024).

L'article 79 de la loi de finances pour 2022 a modifié le régime fiscal des plus-values de cessions de cryptomonnaies, pour les cessions réalisées à titre non-professionnel à compter de 2023.

Quel que soit leur montant, les plus-values relèvent désormais automatiquement du régime du prélèvement forfaitaire unique. Cependant, les contribuables peuvent opter pour l'application du barème progressif de l’impôt sur le revenu au lieu du taux forfaitaire de 12,8 %.

La contribution de 17,2 % au titre des prélèvements sociaux reste redevable dans les deux cas.

Le minage est une opération de création de nouvelles unités de compte de cybermonnaie (ou cryptomonnaie), selon le vocabulaire de l'informatique publié au Journal officiel du 23 mai 2017.

Les gains que peut générer cette activité relèvent du régime des bénéfices non commerciaux (BNC), dans le cadre de l'article 92 du code général des impôts.

Par ailleurs les comptes de cryptomonnaies dont l’hébergeur est hors de France doivent être déclarés même en l’absence de plus-values. cela concerne par exemple : Binance, Coinbase, Revolut, Kraken, Huobi…

La prime de partage de la valeur (PPV), qui remplace la «prime Macron», est exonérée d'impôt sur le revenu jusqu'au 31 décembre 2023, à condition de ne pas dépasser 3000 euros par bénéficiaire et année civile. Le plafond atteint 6000 euros lorsque l'entreprise est couverte pas un accord d'intéressement, ou dans celles de moins de 50 salariés lorsqu'il y a un «accord de participation à la date de versement de la prime».

La PPV évolue en 2024 selon les modalités suivantes :

Pour les salariés dont la rémunération est supérieure à trois Smic ou faisant partie d'une entreprise de plus de 50 salariés

Pour les salariés dont la rémunération est inférieure à trois Smic et faisant partie d'une entreprise de moins de 50 salariés