Les experts My PENSION xPER décryptent la révolution de l’épargne retraite que constitue la création des nouveaux PER par la Loi PACTE nettement plus flexibles, universels et attractifs que les dispositifs précédents.

Estimez votre avantage fiscal avec notre simulateur PER adapté à la Loi PACTE.

L’épargne retraite n’est qu’un volet de l’ambitieuse loi PACTE (Plan d’Action pour la Croissance et la Transformation des Entreprises) adoptée en avril 2019, permettant l’émergence des nouveaux PER. Parmi les dix mesures emblématiques de cette loi de modernisation des entreprises, figure en numéro 8 : “Simplifier et assurer la portabilité des produits d’épargne retraite”. L’objectif assumé est de développer les encours des produits d’épargne retraite pour améliorer le niveau de vie des futurs retraités alors que les systèmes obligatoires de retraite de base et complémentaire arrivent à bout de souffle. La promesse est que chacun pourra conserver et alimenter son produit d’épargne tout au long de son parcours professionnel et la sortie en capital sera facilitée.

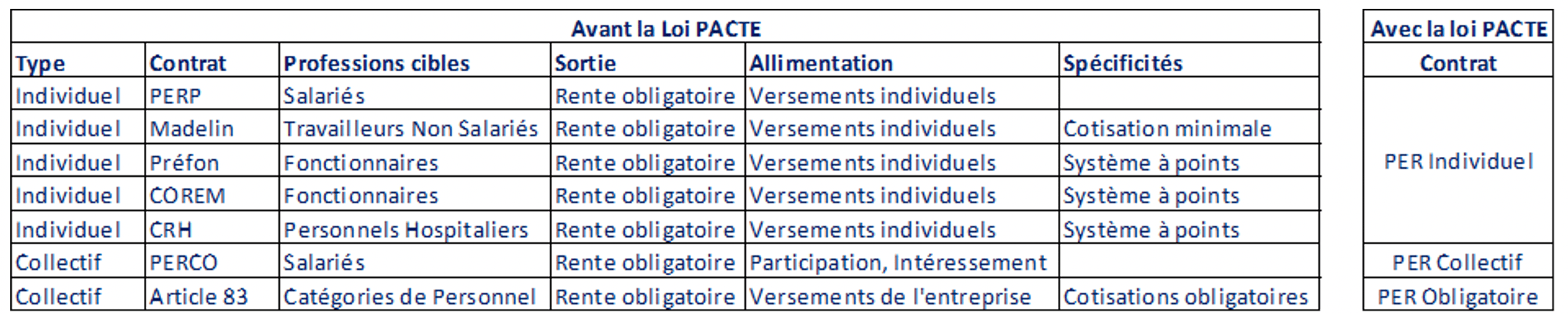

Avant la loi PACTE, l’ensemble des produits d’épargne retraite ne représentait que 220 milliards d’euros d’encours total contre 1 700 milliards pour l’assurance-vie et 400 milliards pour les livrets réglementés. Les travaux préliminaires de la loi ont identifié comme problème l’existence de plusieurs produits d’épargne retraite hétérogènes, soumis à des règles complexes, peu portables de l’un à l’autre et mal compris par les épargnants.

Les Plans d’Epargne Retraite Populaire s’adressaient principalement aux salariés et permettent d’épargner en bénéficiant d’un avantage fiscal (réduction du revenu imposable dans la limite d’un plafond de 10%) en échange du blocage des sommes jusqu’à la retraite sauf aléas de la vie. La sortie était prévue en rente viagère.

Les travailleurs non-salariés (TNS) pouvaient souscrire des contrats Madelin qui fonctionnent sur le même principe d’avantage fiscal que le PERP mais avec des plafonds plus élevés. L’épargnant doit s’engager sur des versements minimaux périodiques au moment de la souscription, qui sont ensuite revalorisés chaque année selon l’évolution du PASS (Plafond Annuel de la Sécurité Sociale). Le versement maximum sur un contrat de retraite Madelin est égal à 15 fois le montant de sa cotisation minimale. La sortie n’est possible qu’en rente viagère, c’est-à-dire par le versement d’une pension périodique (mensuelle, trimestrielle,...) pour le reste de sa vie. Il n’est pas possible de récupérer le capital accumulé pour en faire par exemple un autre usage. L’alimentation des contrats Madelin est effectuée par la société ou le compte professionnel pour les professions libérales, ce qui a sans doute contribué à un meilleur développement commercial de ces produits par rapport aux autres (par exemple auprès des avocats).

D’autres dispositifs d’épargne retraite individuelle coexistaient, avec leurs règles propres (systèmes à points) s’adressant principalement à des publics spécifiques (fonctionnaires pour Préfon et COREM, hospitaliers pour CRH).

Certaines entreprises avaient mis en place des Plans d’Epargne Retraite Collectifs, alimentés par des versements d’intéressement et de participation ainsi que des potentiels abondements de l’entreprise. Ces dispositifs sont proposés en complément des Plans d’Epagne Entreprise (PEE).

Les entreprises pouvaient également verser des cotisations obligatoires à des catégories de personnel dans le cadre des contrats article 83. Ces contrats sont soumis à des obligations de versement et ne permettent de sortie à la retraite que sous forme de rente.

Un épargnant pouvait ainsi se retrouver avec plusieurs contrats épargne-retraite différents, ce qui est plus que sous-optimal pour leur gestion.

Prenons l’exemple de Catherine qui a travaillé dans plusieurs entreprises comme salariée, dont une lui avait ouvert un contrat article 83 et une autre un PERCO. Elle avait complété par l’ouverture d’un PERP et elle est maintenant indépendante avec un contrat Madelin.

Elle cumulait 4 produits d’épargne-retraite (PERP, PERCO, “Madelin” et “Article 83”) dont les encours ne pouvaient pas être transférés d’un dispositif à un autre. Elle devait surveiller la gestion de chacun et allait recevoir à sa retraite quatre rentes de faible montant car correspondant à de courtes périodes. Catherine avait même oublié (c’est loin d’être un cas isolé) l’existence de son contrat article 83. Si vous êtes dans le même cas que Catherine, n’hésitez pas à prendre contact avec My PENSION qui pourra vous aider à retrouver et transférer vos anciens contrats

La loi PACTE répond aux problèmes de Catherine car elle peut désormais regrouper ses dispositifs dans un unique produit d’épargne retraite. A chaque changement dans sa vie professionnelle, elle pourra transférer le montant dont elle dispose vers son nouveau produit d’épargne.

L’apport de la loi PACTE ne se limite pas à la portabilité de l’épargne retraite et l’harmonisation fiscale. Elle a également levé des freins au développement de l’épargne retraite comme par exemple l’obligation de sortie en rente ou l’impossibilité de sortir son épargne pour acheter sa résidence principale.

Au niveau des dispositifs individuels, tous les contrats antérieurs (PERP, Madelin, COREM, Préfon, CRH...) sont remplacés par le nouveau PER Individuel (PERIN).

Au niveau des entreprises, les anciens PERCO sont remplacés par des nouveaux PER Collectifs (PERCOL).

Les anciens “article 83” sont remplacés par des nouveaux PER “obligatoires (PERO)

Tous ces nouveaux PER ont la même structure :

La similarité de structure autorise le transfert des sommes d’un PER à un autre. La règle étant que l’origine des versements (individuel, collectif, “article 83”) doit être conservée.

Il n’y a en revanche pas d’obligation de regrouper ses dispositifs d’épargne retraite. Un épargnant peut posséder plusieurs contrats d’épargne retraite et même plusieurs PER. Il doit cependant veiller à respecter les plafonds de déductibilité sur l’ensemble de ses versements volontaires sur tous ses PER.

Concrètement, cela veut dire que Catherine va pouvoir rassembler ces dispositifs dans son nouveau PER :

Elle pourra gérer l’ensemble de son épargne retraite dans ce nouveau PER et elle bénéficiera d’une seule rente à sa retraite (si elle choisit ce mode de sortie).

Quant à Véronique qui avait un contrat Préfon quand elle travaillait en milieu hospitalier, il a été automatiquement transformé en PER. Maintenant que Véronique est indépendante, elle effectue des versements Madelin sur un nouveau PER sur lequel elle a transféré son contrat Préfon.

Enfin, Vincent, qui trouve l’offre de son PER Collectif trop restrictive, a décidé de transférer les sommes de son PER Collectif sur un nouveau PER individuel, sur lequel il effectue en plus des versements individuels volontaires. Il pourra recommencer ce transfert tous les trois ans.

En revanche, Christophe a décidé de conserver son contrat Madelin ouvert il y a plus de 15 ans car il bénéficie d’avantages (meilleure table de mortalité garantie sur tous les versements, taux technique de 1% garanti sur tous les versements) liés à l’ancienneté de son contrat, que ne peuvent plus proposer les nouveaux PER. Il peut continuer à verser sur son ancien contrat, qui en revanche ne peut plus être proposé à de nouveaux clients.

Catherine, Véronique, Vincent, Christophe : tous ont bénéficié du conseil gratuit de My PENSION xPER pour optimiser leur dispositif d’épargne-retraite.

Parmi les améliorations apportées aux nouveaux PER, la possibilité de sortie en capital est l’une des plus notables et décisives.

Nombreux sont les épargnants qui ont une image négative de la rente viagère et qui préfèrent disposer d’un capital à la retraite pour réorganiser leur vie ou tout simplement garder le contrôle de leurs investissements.

Ils peuvent d’ailleurs choisir de sortir leur capital de manière fractionnée pour limiter l’impact de la fiscalité. Pour en savoir plus sur la fiscalité de la sortie en capital, rendez-vous sur notre dossier sur les avantages fiscaux des PER.

Martine a le projet d’acheter une petite maison à la campagne au moment de sa retraite. Grâce au nouveau PER, Martine peut récupérer son capital à la retraite pour participer au financement de son projet.

Fabrice a une santé fragile et craint de ne pas profiter longtemps de sa retraite méritée. Il est célibataire sans enfants. Fabrice préfère profiter rapidement d’un capital plutôt que d’une rente calculée par l’assureur sur une durée de vie moyenne.

A noter que les sommes du compartiment 3 (”article 83”) ne peuvent pas bénéficier de cette possibilité. En effet s’agissant de cotisations obligatoires versées par l’entreprise pour une catégorie de personnels en vue de leur retraite, le législateur a conservé l’obligation de sortie en rente et n’a pas autorisé la sortie anticipée pour l’achat d’une résidence principale.

Parmi les motifs qui découragent les jeunes de commencer à épargner pour leur retraite, figure en bonne position la nécessité de réunir toute leur épargne pour acquérir leur résidence principale. La loi PACTE a levé ce frein au développement : les nouveaux PER peuvent être débloqués pour l’acquisition d’une résidence principale, et pas seulement pour la première. Cyril, jeune actif, célibataire, mais qui a la ferme intention d’acheter un logement au moment de fonder une famille, a ouvert un PER avec des sommes faibles pour s’obliger à épargner à long terme.

Sylvie, la femme de Martin a eu un grave accident, provoquant une invalidité de niveau 2. Non seulement Martin et Sylvie ont pu récupérer le capital du PER de Sylvie, mais aussi celui de Martin, ce qui leur permet de financer des travaux d’aménagement et de réorganiser leur vie quotidienne.

La sortie en capital pour des aléas de la vie (invalidité, mais aussi chômage, surendettement...) était déjà prévue dans la plupart des anciens contrats. La nouveauté des PER est l’extension au conjoint de cette possibilité.

François est indépendant et toujours angoissé pour son activité qui se porte pour l’instant très bien. Il voit bien l’intérêt d’épargner pour sa retraite quand son activité est bonne, mais veut pouvoir interrompre ses versements si la conjoncture se retourne contre lui. La loi PACTE permet à François de verser dans un nouveau PER avec l’assurance qu’il pourra s’arrêter s’il le souhaite, ce que le contrat Madelin ne lui permettait pas de faire. Avec le nouveau PER, François a le contrôle total de ses versements et de ses investissements.

Finalement, en levant certains freins, les avancées de la loi PACTE constituent un formidable tremplin pour l’épargne retraite.

Non seulement la structure des nouveaux PER autorise le transfert entre dispositifs, mais, pour assurer une meilleure concurrence, le législateur a prévu le libre transfert entre producteurs de PER et le plafonnement des frais de transfert à 1% pendant les cinq premières années et la gratuité des transferts après 5 ans. Les pouvoirs publics insistent également depuis l’origine pour une meilleure transparence des frais. Charles et Elodie ont transféré leur contrat historique chez My PENSION xPER pour bénéficier de frais sur versements nuls et de frais réduits sur la gestion des OPC (”clean shares”) avec un conseil personnalisé, alors que leur courtier leur facturait 3% de frais sur versements.

Les pouvoirs publics ne se sont pas trompés puisque les objectifs de collecte ont d’ores et déjà été dépassés pour les PER.À fin juin 2025, 12,4 millions de français détenaient un PER pour un encours de 136,1 milliards d’euros.