Les experts My PENSION xPER décryptent les spécificités de la retraite CARPIMKO (Caisse Autonome de Retraite et de Prévoyance des Infirmiers, Masseurs-kinésithérapeutes, Pédicures-podologues, Orthophonistes et Orthoptistes), expliquent pourquoi les nouveaux PER individuels sont encore plus efficients que les anciens contrats Madelin et analysent les points d'attention pour étudier un transfert Madelin vers PER.

Retrouvez nos simulateurs PER adaptés aux professions libérales pour estimer les économies d’impôts faites en souscrivant dès maintenant ou pour calculer votre capital/rente disponible à la retraite en fonction de vos hypothèses de versement.

Plusieurs centaines de milliers d’auxiliaires médicaux du secteur libéral relèvent de la CARPIMKO (Caisse Autonome de Retraite et de Prévoyance des Infirmiers, Masseurs-kinésithérapeutes, Pédicures-podologues, Orthophonistes et Orthoptistes).

Son effectif se décompose en : 50% d’Infirmiers, 34% de Masseurs-Kinésithérapeutes, 9% d’Orthophonistes, 6% de Pédicures Podologues, 1% d’Orthoptistes.

La cotisation annuelle moyenne est de 8 276 € pour un revenu moyen de 44 463 €.

La durée moyenne de cotisation est d’environ 22 ans pour un départ à la retraite moyen à 64 ans et 5 mois (moyenne française à 63,2), dont 7% choisissant le cumul emploi-retraite. L’âge moyen au décès des retraités est de presque 82 ans.

Les conditions d’obtention du taux plein en termes d’âge et de durée de cotisation sont les mêmes que pour le régime général. Vous pouvez les retrouver sur notre page dédiée à l’âge de la retraite. La Réforme des retraites de 2023 qui repousse progressivement l’âge légal de départ s’applique à la CARPIMKO comme au régime général. »

La CARPIMKO est en plein développement de digitalisation et espère promouvoir de nouveaux services en ligne assez rapidement.

Les conditions d’obtention du taux plein en termes d’âge et de durée de cotisation sont les mêmes que pour le régime général.

Les infirmiers libéraux perçoivent de la CARPIMKO en moyenne 9 826 € par an (dont 4 415 € du régime de base) alors que le revenu moyen d’activité est de 49 131 €. Cette faible valeur de retraite est due à une durée moyenne de cotisation de seulement 18,5 années. Les infirmiers libéraux ont généralement cotisé à d’autres systèmes de retraite dont ils bénéficient en parallèle. La baisse de revenu à la retraite milite pour la constitution d’une épargne retraite supplémentaire sous forme de PER.

Les masseurs kinésithérapeutes perçoivent de la CARPIMKO en moyenne 17 167 € par an (dont 7 154 € du régime de base) alors que le revenu moyen d’activité est de 43 420 €. Le ratio retraite / revenu d’activité est meilleur du fait d’une durée moyenne de cotisation de 28,4 années. Mais la baisse de revenu à la retraite milite pour la constitution d’une épargne retraite supplémentaire sous forme de PER.

Les orthophonistes perçoivent de la CARPIMKO en moyenne 12 858 € par an (dont 5 704 € du régime de base) alors que le revenu moyen d’activité est de 30 650 €. La durée moyenne de cotisation est de 25 ans et 5 mois. La baisse de revenu à la retraite milite pour la constitution d’une épargne retraite supplémentaire sous forme de PER.

Pour le régime complémentaire, les cotisants versent en 2024 une part forfaitaire de 2 176 € et une part proportionnelle de 3% sur une tranche entre 25 246 € et 224 713 €.

La CARPIMKO présente l’originalité d’avoir un régime de base à points. Actuellement, un professionnel cotisant au maximum de la première tranche (soit un revenu de 46 368 €) acquiert 525 points par trimestre. Il a ainsi une valeur d’acquisition du point de 9,80 €. Sachant la valeur de service du point est fixée à 0,6399 € pour 2024, le rendement du régime (ratio Valeur de Service / Coût d’Acquisition) est de 6,5% pour un professionnel touchant 46 368 € par an.

Le rendement du régime complémentaire ressort en revanche à 9% en moyenne, ce qui est largement plus efficace que les 5,61% de l’AGIRC/ARRCO des cadres. En revanche, le taux de réversion du régime complémentaire CARPIMKO n’est que de 60% contre 100% pour l’AGIRC/ARRCO. Il peut donc s’avérer judicieux de compléter par un plan d’épargne retraite de type PER pour mieux protéger le conjoint survivant si nécessaire.

La performance consolidée du portefeuille financier a été de +10,30% (hors immobilier physique) pour l’exercice 2023, supérieure à l’indice composite représentatif de l’allocation d’actifs au 31 décembre 2023 qui a affiché une performance de +8,40%. Après une année 2022 très décevante, les principaux indices boursiers ont connu une forte croissance en 2023. Ils ont été portés par les bons résultats des entreprises et par les anticipations de baisses de taux devant intervenir en 2024.

La CARPIMKO a cumulé en réserves 8,8 années pour le régime complémentaire, ce qui permettra d’atténuer les effets négatifs de la démographie.

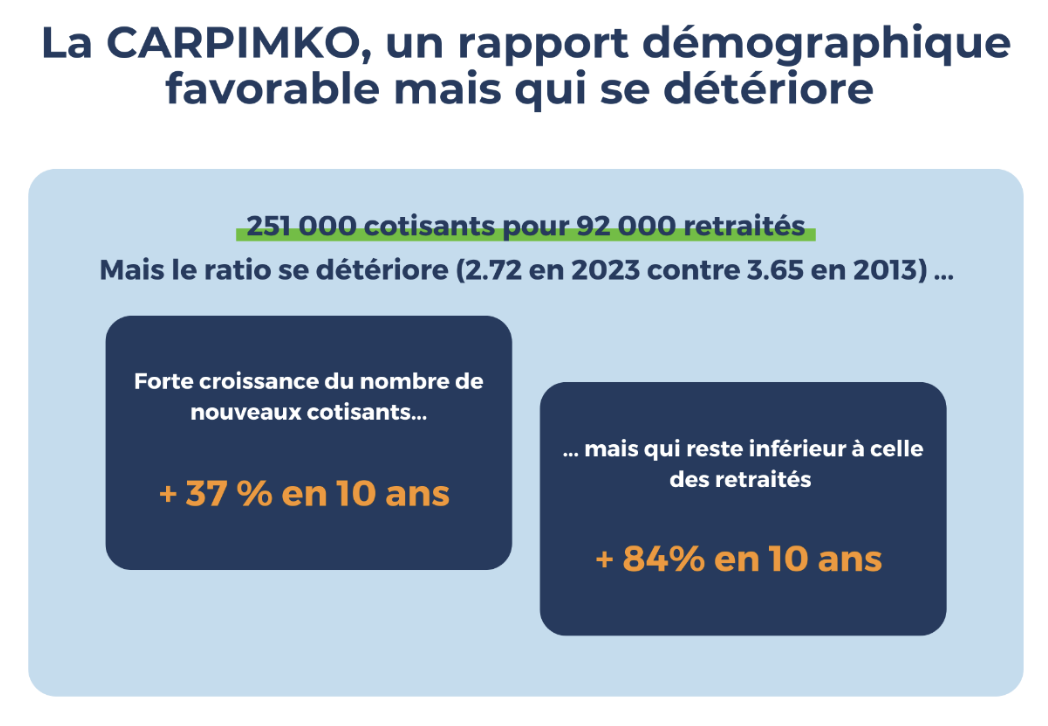

La Réforme des Retraites de 2023 s’applique au régime CARPIMKO comme à celui du régime général. La mesure phare de la réforme des retraites difficilement adoptée en 2023 est le recul de l’âge légal de départ à la retraite à 64 ans au lieu de 62 depuis la réforme Fillon de 2010, avec pour objectif de pérenniser le système français de retraite obligatoire par répartition soumis à des déséquilibres croissants.

Le texte de loi promulgué le 14 avril 2023, complété par de nombreux décrets d’application, intègre en réalité un ensemble de mesures révisant notre système de retraites détaillées dans notre page dédiée.

Seule une épargne retraite individualisée par capitalisation permet d’échapper aux déséquilibres des systèmes par répartition. C’est aussi l’opportunité pour le professionnel libéral de reprendre le contrôle de ses investissements ou d’en confier la gestion financière à un gérant privé au sein d’un véhicule de capitalisation fiscalement efficace. Il reprend aussi le contrôle de ses options de sortie : en capital ou en rente avec un choix individuel du taux de réversion.

Les nouveaux PER remplacent les contrats Madelin qui ne sont plus commercialisables depuis le 01/10/2020. Toutefois les détenteurs de contrats Madelin peuvent continuer à les alimenter.

De fait les nouveaux PER sont particulièrement efficients pour améliorer la retraite des masseurs-kinésithérapeutes, infirmiers et autres auxiliaires médicaux libéraux.

À la suite de la loi PACTE, les contrats Madelin ne sont plus commercialisables depuis octobre 2020, remplacés par les nouveaux Plans d’Epargne Retraite (PER), mais peuvent continuer à être alimentés par les Travailleurs Non-Salariés. Dès lors, la question de leur transfert en PER se pose pour les détenteurs.

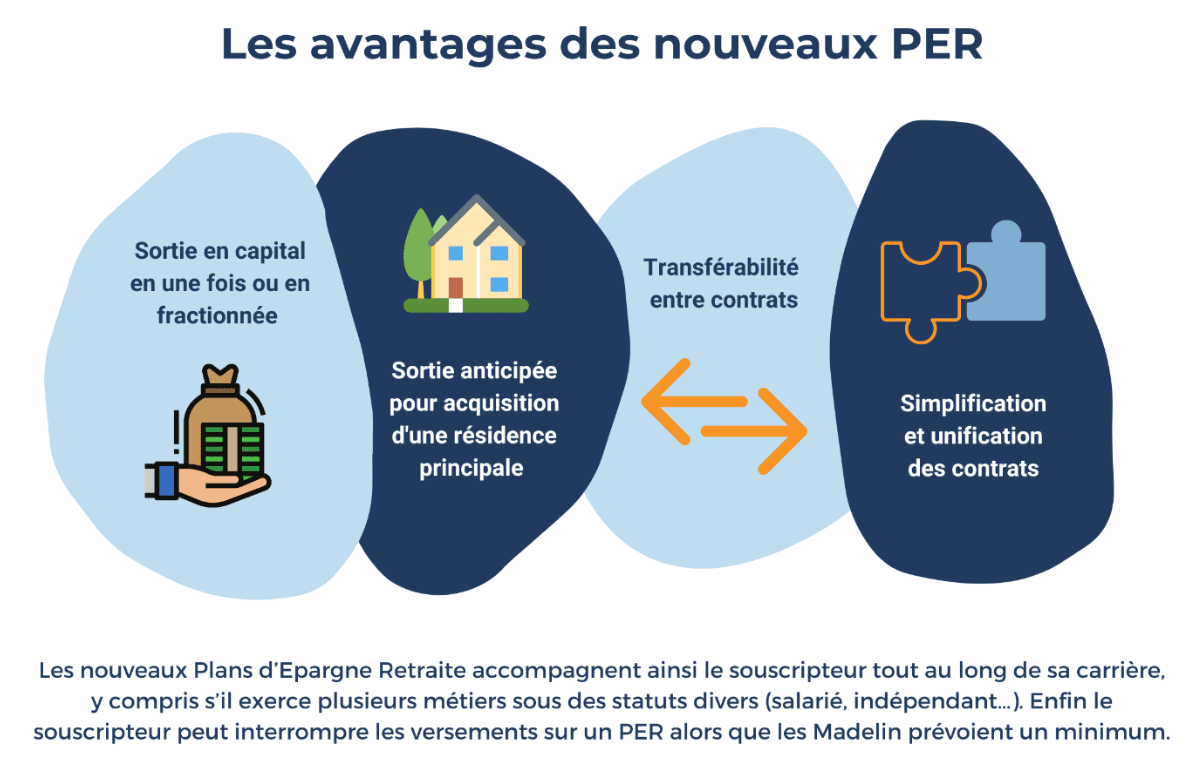

Le premier avantage du PER est d’en finir avec l’obligation de sortie en rente, en offrant la possibilité d’une sortie en capital, unique ou fractionnée, voire d’un panachage entre rente et capital. Il faut garder en mémoire que la rente a un coût plus élevé que la sortie fractionnée, car le rentier se couvre contre le risque de longévité (vivre plus longtemps que son espérance de vie). Le PER permet aussi d’en finir avec le versement annuel minimum. L’épargnant reprend le contrôle total de son rythme de versement. Le PER offre également un élargissement des cas de sortie anticipée, dont l’acquisition de la résidence principale (pas nécessairement la première). Enfin, le nouveau PER est un véhicule universel, qui permet aussi bien de recevoir des cotisations de salariés que de TNS, s’adaptant ainsi à toutes les situations et carrières. Transférer son Madelin en PER permet de reprendre le contrôle de ses versements, ses investissements et sa sortie (en capital), en diminuant souvent les frais sur versement et de gestion.

Les clauses proposées par les assureurs ont évolué au cours du temps et de la législation. Le premier point d’attention est le taux technique. Certains contrats Madelin (pas tous) garantissent un taux technique, c’est-à-dire un rendement financier minimum pendant la phase de rente sur lequel s’engage l’assureur et qui est anticipé dans le calcul de la rente. Des contrats avant 2010 peuvent proposer un taux technique garanti de 2% sur le capital accumulé, ce qui a pour effet de doper leur rente initiale de près de 30% par rapport à un taux technique de 0% (obligatoire sur les PER). En revanche, la rente n’est alors revalorisée que si le rendement effectif de l’assureur dépasse 2% alors que celle du PER est réévaluée de ce rendement effectif et peut finir par dépasser la rente à taux technique 2%. Il convient aussi de regarder si le taux garanti dépend du versement ou est valable dès la signature pour tous les versements à venir.

Il en va de même pour la table de mortalité qui peut, dans certains contrats, être garantie pour tous les versements à venir. La table de mortalité détermine l’espérance de vie à la retraite et donc le niveau de la rente. Plus l’espérance de vie est longue, moins la rente est élevée. Les tables de mortalité ont évolué avec le temps. Les contrats anciens peuvent faire référence à la TPRV93 tandis que les récents mentionnent la TGF05 et que les PER ne garantissent plus la table. C’est l’officielle au moment du décès qui fera foi. A titre d’exemple, pour un même capital, la rente d’une table TPRV93 est de l’ordre de 17% plus élevée que la rente d’une TGF05. Mais un investisseur avisé qui pense pouvoir faire fructifier son capital mieux que le taux de l’assureur pourra quand même préférer transférer sur un PER pour gérer son capital à la retraite au lieu d’être prisonnier du système de rente.

Entre le cas d’un souscripteur proche de la retraite qui a un Madelin avec des frais raisonnables, un taux technique et une table de mortalité avantageuse garantis qui ne trouvera pas de raison de transférer, et un jeune épargnant dont le Madelin ne garantit ni table de mortalité ni taux technique qui a toutes les raisons de transférer, l’éventail des possibles est large, sachant qu’en fonction des clauses spécifiques du Madelin, des frais comparés du Madelin et du PER et des objectifs du souscripteur, la stratégie optimale peut aussi amener à ouvrir un PER en complément du Madelin.

Le service My PENSION d’audit gratuit de votre épargne retraite est particulièrement adapté aux détenteurs de contrats Madelin