Début mai, les mêmes causes produisent les mêmes effets qu’en avril. L’enlisement de l’invasion russe de l’Ukraine et les confinements en Chine entretiennent l’inflation via une hausse des prix du pétrole, du gaz et de l’alimentation et une désorganisation des chaînes mondiales d’approvisionnement. Cette inflation se généralise à tous les secteurs économiques et affecte à son tour les salaires alors que l’emploi avait bien rebondi de part et d’autre de l’Atlantique. Les Banques Centrales durcissent leur discours et entendent accélérer le rythme de hausse des taux pour contrer cette inflation. Les investisseurs s’inquiètent des répercussions de ces politiques monétaires désormais restrictives sur la croissance. Les marchés obligataires baissent du fait des hausses de taux et les marchés actions vacillent du fait des perspectives de stagnation voire de récession. L’indice Dow Jones a ainsi connu en 2022 huit semaines consécutives de baisse, une première depuis 1932.

Alors que le pessimisme semblait dominer, la deuxième partie du mois a finalement vu une accalmie. Des chiffres épidémiologiques meilleurs ont redonné espoir en Chine d’autant plus que les autorités ont initié leur version du « quoi qu’il en coûte ». Les statistiques de prix aux Etats-Unis semblent indiquer que l’inflation galope moins vite et laissent penser que le pic pourrait avoir été atteint. Ce qui permettrait à nouveau d’envisager un atterrissage en douceur via une politique monétaire adéquate. Les taux à 10 ans américains ont finalement reflué sur le mois et l’indice S&P500 des actions américaines a effacé ses pertes du mois pour terminer à l’équilibre. Les taux 10 ans européens ont progressé et l’indice CAC40 des valeurs françaises a cédé 1% sur le mois. Prudence et sélectivité restent de mise. Les valeurs digitales ont à nouveau été malmenées alors que certaines sociétés technologiques américaines présentent des qualités de solidité de bilan et de faible dépendance aux cycles économiques intéressantes dans cet environnement.

Le feuilleton de la Réforme des Retraites continue. La discrétion initiale du nouveau gouvernement et de l’Elysée sur le sujet depuis l’élection présidentielle a pu faire penser à certains observateurs à une temporisation voire un abandon. Mais à quelques jours des élections législatives, le président Macron est sorti de son silence sur le sujet pour remettre la réforme à l’agenda. Les résultats de ces élections nous en diront plus sur les marges de manœuvre de l’exécutif dans le domaine, sachant que les syndicats martèlent leur opposition et que le gouvernement a promis de procéder par concertation.

Pendant ce temps-là, l’épargne retraite continue de bien se porter. Selon les chiffres de France Assureurs, en avril 2022, 108 800 nouveaux assurés ont souscrit un PER auprès d’une entreprise d’assurance. Les cotisations atteignent 588 millions d’euros. Sur le même mois, 13 600 assurés ont transféré d’anciens contrats vers un PER pour un montant de 345 millions d’euros.

Depuis le début de l’année 2022, les PER commercialisés par une entreprise d’assurance enregistrent 592 000 assurés supplémentaires et 9,3 milliards d’euros de versements.

À fin mars 2022, 3,2 millions d’assurés détiennent un PER, pour un encours total de 39 milliards d’euros. Soit des chiffres dépassant les objectifs affichés de la loi PACTE.

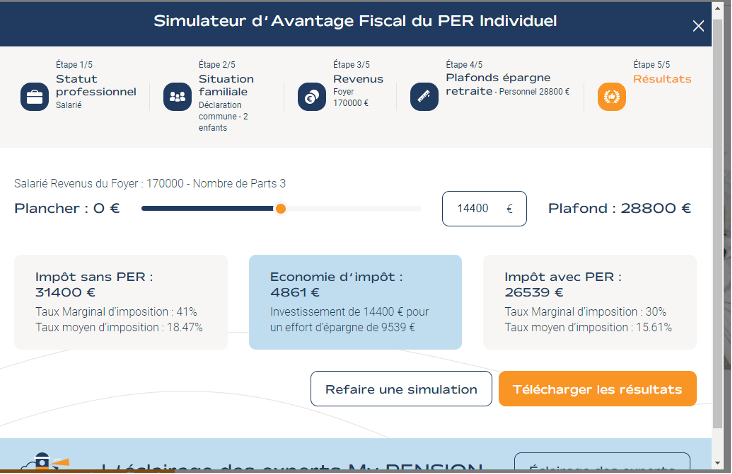

La saison des déclarations de revenus touche à sa fin. Au cours de l’été, les contribuables vont recevoir leur avis d’imposition avec, pour les personnes éligibles (non-retraitées), un bloc mentionnant leur plafond épargne retraite. C’est l’occasion de se pencher sur ce potentiel avantage fiscal lié aux versements sur un plan épargne retraite individuel (PER). My PENSION met à votre disposition en libre accès un simulateur d’avantage fiscal PER pour vous aider à le calculer dans votre cas spécifique et à déterminer votre stratégie de versement.

Les nouveaux PER institués par la loi PACTE de 2019 remplacent tous les anciens dispositifs individuels d’épargne retraite de type PERP, PREFON, COREM, CGOS ou contrats Madelin, qui s’adressaient à des professions différentes (salariés, travailleurs non-salariés, fonctionnaires…). Le principe de l’avantage fiscal reste le même : dans la limite d’un plafond, les sommes investies sur un PER individuel sont déductibles du revenu imposable (traitement, salaire ou bénéfice) de l’année. Un souscripteur de PER dont le taux marginal d’imposition serait de 41% et qui aurait investi 10 000 EUR en 2021 ferait ainsi une économie d’impôt de 4 100 EUR, qui réduirait son effort d’épargne à 5 900 EUR.. En revanche, les sommes ainsi investies sur un PERIN seront imposables au moment de la liquidation du contrat sous forme de capital ou de rente et les plus-values générées par ces investissements seront alors imposées au régime des plus-values.

Tous les contribuables bénéficient chaque année en vertu de l’article 163 quatervicies du Code Général des Impôts (CGI) d’un plafond annuel de déductibilité de leurs cotisations individuelles d’épargne retraite à hauteur de 10% de leurs revenus d’activités de l’année précédente.

Par ailleurs, les travailleurs non-salariés bénéficient chaque année en vertu de l’article 154 du CGI d’un double plafond de 10% de leurs revenus catégoriels dans la limite de 8 PASS (Plafond annuel de la Sécurité Sociale) et de 15% de la part de ces revenus catégoriels contenus entre 1 et 8 PASS.

Le plafond d’épargne retraite général (article 163 CGI) est égal à 10% des revenus d’activité après abattements de l’année précédente avec un minimum de 10% du Plafond Annuel de la Sécurité Sociale (PASS) soit 4 114 EUR pour la déclaration 2023 sur les revenus 2022 et un maximum de 80% du PASS soit 32909 EUR.

Ce montant est diminué des Cotisations ou primes versées en 2022 à un régime obligatoire de retraite supplémentaire, y compris la part patronale (régimes dits articles 83 ou PERO), ainsi que de l’abondement de l’employeur sur un plan d’épargne pour la retraite collectif (PERCO/PERCOL) qui est exonéré d’impôt sur le revenu et monétisation des jours de congés. Il est aussi diminué des versements volontaires déjà effectués en 2023 sur un PER ou un dispositif équivalent.

C’est ce plafond général qui figure dans l’avis d’imposition envoyé par l’administration.

Le plafond total d’épargne retraite général (article 163 CGI) est la somme du plafond annuel et des plafonds non utilisés des 3 années antérieures.

Le plafond non utilisé correspond au plafond annuel diminué des versements effectués sur des PER individuels ou dispositifs équivalents (PERP, PREFON, COREM…)

Lorsqu’un souscripteur effectue un versement supérieur à son plafond annuel, celui-ci est affecté aux plafonds des années disponibles en commençant par l’année la plus ancienne.

L’avis d’imposition mentionne les plafonds non utilisés des années antérieures et le plafond total.

Le plafond le plus ancien sera perdu l’année suivante s’il n’est pas utilisé, ce dont il faut tenir compte dans une stratégie optimale de versement lorsqu’on dispose d’épargne.

Les gérants majoritaires de certains types de société (SARL, SELARL…) n’ayant pas opté pour le régime fiscal des sociétés de personne sont des Travailleurs Non-Salariés bénéficiant du double plafond de l’article 154 du CGI. Les versements sont alors effectués par la société pour le compte du gérant et ne sont pas intégrés au montant des revenus déclarés.

Les TNS exerçant sous forme de BNC et BIC payent leur versement via leur compte professionnel et ces sommes viennent diminuer leur BNC et BIC déclarés

Les TNS dont les versements professionnels ne dépassent pas les plafonds peuvent aussi cotiser à titre personnel et bénéficier de la déductibilité générale de l’article 163 du CGI.

Cas des Salariés

Vous voulez simuler l’avantage fiscal que vous procurerait un versement volontaire sur un Plan d’Epargne Retraite (PER) Individuel ?

Vous voulez calculer votre plafond d’épargne retraite disponible ou simplement comprendre celui indiqué dans votre avis d’imposition ?

Les experts My PENSION ont conçu un simulateur en accès libre pour vous aider.

Il suffit de répondre à quelques questions sur votre statut professionnel, votre situation familiale, vos revenus et vos versements d’épargne retraite et vous pourrez librement simuler l’avantage fiscal lié à votre versement sur un PER individuel.

Simulez votre avantage fiscal en ligne

Notre simulateur calcule l’impôt de votre foyer en fonction de vos réponses aux questions, dans un premier temps sans investissement sur un PER.

Il simule dans un deuxième temps le montant réduit d’imposition compte tenu de votre hypothèse d’investissement sur un PER.

La réduction d’impôt est la différence entre l’impôt sans PER et l’impôt avec versement PER.

Notre simulateur n’estime que l’impôt sur le revenu au barème progressif sur la base des revenus déclarés. Il n’inclut ni l’imposition forfaitaire (sur revenus et plus-values mobilières par exemple), ni les prélèvements sociaux, ni les réductions et crédits d’impôt au titre d’autres dispositifs. Le résultat peut donc différer largement de votre avis d’imposition.

La déductibilité des versements impacte les revenus du foyer fiscal et donc le montant de l’imposition de ce foyer fiscal.

L’ampleur de l’avantage fiscal dépend ainsi du Taux Marginal d’Imposition (TMI) du Foyer fiscal.

Il est donc nécessaire de connaître précisément la composition et les revenus du foyer fiscal pour simuler l’impact de versements volontaires sur un PER individuel.

Par ailleurs, les couples ayant opté pour une déclaration commune ont la possibilité de mutualiser leurs plafonds de déductibilité d’épargne retraite.

Les enfants à charge augmentent le nombre de parts du foyer fiscal.

Le calcul de l’impôt s’effectue à partir du quotient familial, c’est-à-dire du total des revenus du foyer soumis au barème divisé par le nombre de parts. L’existence d’enfants à charge est ainsi susceptible de diminuer l’imposition du foyer et de modifier l’avantage fiscal lié à la déductibilité des versements d’épargne retraite.

Cependant, l’avantage qu’un foyer peut recevoir du fait de parts supplémentaires pour enfants à charge est plafonné, c’est ce qu’on appelle parfois le plafonnement du quotient familial.

A noter que les enfants disposent d’un plafond d’épargne retraite qui leur est propre et qui n’est pas mutualisable avec celui des parents.

Les revenus d’activité et certains autres revenus (revenus fonciers…) sont soumis au barème progressif de l’impôt par opposition aux revenus de valeurs mobilières et plus-values (sauf option contraire) qui sont soumis à une imposition forfaitaire.

Seuls les revenus d’activité (après abattement de 10%) sont pris en compte pour le calcul du plafond d’épargne retraite de l’année suivante.

En revanche, l’avantage fiscal lié au versement sur des PER individuels dépend du Taux Marginal d’Imposition et donc de l’ensemble des revenus soumis au barème.

Vous pouvez faire varier votre versement et découvrir l’économie d’impôt correspondante.

Bien entendu, les experts My PENSION restent à votre disposition pour vous guider et répondre à vos questions.

Télécharger le pdf