Les marchés financiers ont vu souffler un vent d’optimisme en novembre. Il aura suffi de quelques statistiques montrant un ralentissement de l’inflation aux Etats-Unis et des déclarations conciliantes d’officiels de la Banque Centrale Américaine pour que les investisseurs revoient à la baisse leurs anticipations de hausse de taux d’intérêt. Le consensus s’accorde désormais sur une hausse limitée à 0.5% à l’issue de la réunion de la FED de décembre et un taux final aux alentours de 5% en 2023. Les marchés actions se sont réjouis d’un futur relâchement du tour de vis monétaire et ont progressé fortement sur le mois : CAC40 + 7,5% et S&P500 +5.4%. Le dollar en a en revanche été victime et a corrigé de -4.2% par rapport à l’euro, ce qui a limité la hausse des actions américaines à seulement environ 1% en euros. Les taux d’intérêt à 10 ans se sont détendus des deux côtés de l’Atlantique pour atteindre 3,6% aux Etats-Unis et 1,9% en Allemagne.

Les analystes anticipent une récession, comme en témoignent ces taux à 10 ans inférieurs aux taux à 2 ans. Mais ils semblent en limiter la portée puisqu’ils prévoient seulement une faible baisse des profits des entreprises. La remontée des cours implique une hausse des valorisations implicites, qui reviennent sur un niveau élevé aux Etats-Unis. Comparativement, les actions européennes et des pays émergents offrent des niveaux de valorisation plus raisonnables et sont donc moins en risque de correction, pour autant qu’elles ne soient pas trop exposées à la flambée des prix de l’énergie.

Le scénario d’hyper inflation prolongée et de resserrement monétaire violent et continu qui plombait les marchés en septembre nous semblait exagéré. Celui d’une inflation désormais maîtrisée et d’une récession de courte durée qui semble se dessiner dans les cours nous paraît tout aussi improbable. Nous renforçons donc notre prudence sur les marchés actions en cette fin d’année. Nous nous tenons cependant prêt à réinvestir si la correction se matérialisait.

La grande bataille de la réforme des retraites approche. La Première ministre a dévoilé les pistes du gouvernement pour la réforme des retraites dont les détails devraient être présentés aux partenaires sociaux vers le 15 décembre. Le texte sera présenté en Conseil des ministres au début de l'année prochaine, pour être examiné au Parlement au printemps et entrer en vigueur "à partir de l'été 2023, donc à partir de la génération née au deuxième semestre 1961" selon les termes d’Elisabeth Borne. Comme prévu, le projet prévoit un report progressif de l’âge légal de départ à la retraite à 65 ans d’ici à 2031 pour ramener le système à l’équilibre dans les dix ans. En revanche, l’âge du départ au taux plein reste à 67 ans. La Première ministre accepte de discuter d’un autre chemin avec les partenaires sociaux, mais exclut de baisser le montant des retraites ou d’augmenter les cotisations supplémentaires. Le principe d’un départ anticipé pour les carrières longues sera maintenu voire assoupli. La pénibilité sera mieux prise en compte. Le gouvernement maintient aussi sa volonté de supprimer la possibilité donnée à certaines professions dans la fonction publique, comme les policiers ou les magistrats, de partir plus tôt, à 52 ou 57 ans. Les régimes spéciaux sont appelés à disparaître avec l’affiliation des nouveaux recrutés au régime général.

Les syndicats fourbissent leurs armes. Huit syndicats salariés et cinq mouvements de défense de la jeunesse réunis en intersyndicale ont déjà affirmé leur volonté de passer à l’action ensemble dès janvier 2023.

La loi PACTE, qui a modernisé l’épargne retraite supplémentaire, a fêté ses 3 ans en 2022. La myriade de dispositifs individuels différents selon que l’adhérent soit salarié (PERP), travailleur non salarié (Madelin) ou appartenant à des catégories particulières (Prefon, CRH…) a laissé place à un Plan d’Epargne Retraite Individuel (PERIN) unique pouvant être alimenté par tous. Chaque versement peut bénéficier soit de l’avantage fiscal des travailleurs non-salariés (déduction du revenu catégoriel, article 154 bis du CGI) soit de l’avantage fiscal général (déduction du revenu global d’activité, article 163 du CGI). L’avantage se matérialise par une réduction du revenu soumis au barème, qui est donc proportionnel au taux marginal d’imposition. En contrepartie, l’investissement PER est bloqué en principe jusqu’à la retraite sauf aléas de la vie ou financement de l’acquisition d’une résidence principale (nouveauté de la loi PACTE).

La loi PACTE a également établi un pont entre l’épargne retraite individuelle (PER Individuel) et les deux principaux dispositifs collectifs d’épargne retraite : PER Collectif et PER Obligatoire. Le PER Collectif (PERCOL ex Perco), nécessairement universel dans l’entreprise, est alimenté par la participation, l’intéressement, des versements volontaires, un éventuel abondement de l’entreprise, voire une monétisation du Compte Epargne Temps en franchise d’impôt. Le PER Obligatoire (PEROB ex article 83) peut être limité à une catégorie de salariés de l’entreprise. Il s’agit d’un système de retraite supplémentaire à cotisations définies alimenté par l’entreprise et éventuellement le salarié avec à la clé un traitement social et fiscal avantageux. Les contrats dits article 39 (contrat à prestations définies) et article 82 ne sont en revanche pas concernés. La loi PACTE a imposé la même structure aux nouveaux PERIN, PERCOL et PEROB avec des compartiments qui distinguent l’origine des versements (volontaires individuels, épargne salariale, obligatoires article 83). Elle prévoit la possibilité de transfert à partir d’un PERIN (transfert libre), d’un PERCOL (limite d’un transfert tous les 3 ans), ou d’un PEROB (lorsque le salarié n'est plus tenu d’y adhérer, soit généralement en cas de départ de l’entreprise) vers un autre PER.

L’objectif affiché de la loi PACTE était clair en matière d’épargne retraite : encourager les actifs à se constituer un capital et ainsi des revenus supplémentaires pour compléter leur retraite obligatoire. Les objectifs chiffrés étaient d’attirer 3 millions d’épargnants sur les nouveaux PER pour un encours dépassant 50 milliards d’euros fin 2022.

Sur la base des données fournies par les fédérations professionnelles commercialisant les PER, les principaux objectifs du gouvernement ont été largement atteints en 2022 :

Cette dynamique de collecte concerne les trois produits d'épargne retraite du PER :

On constate cependant que les dispositifs collectifs et individuels restent largement cloisonnés, malgré l’homogénéisation des structures, du fait de barrière juridiques et de réseaux de commercialisation distincts.

Il n’existe pas de statistiques centralisées sur l’épargne retraite individuelle et collective. France Assureurs publie des chiffres mensuels sur les nouveaux PER assurantiels. L’AFG publie une enquête annuelle sur l’épargne salariale et l’épargne retraite collective. Enfin la Dares (Direction de l’animation et de la recherche, des études et des statistiques) dépendant du Ministère du Travail publie des données annuelles détaillées sur ces dispositifs de participation, d’intéressement et d’épargne salariale (PEE, Perco), dans les entreprises de 10 salariés ou plus du secteur marchand.

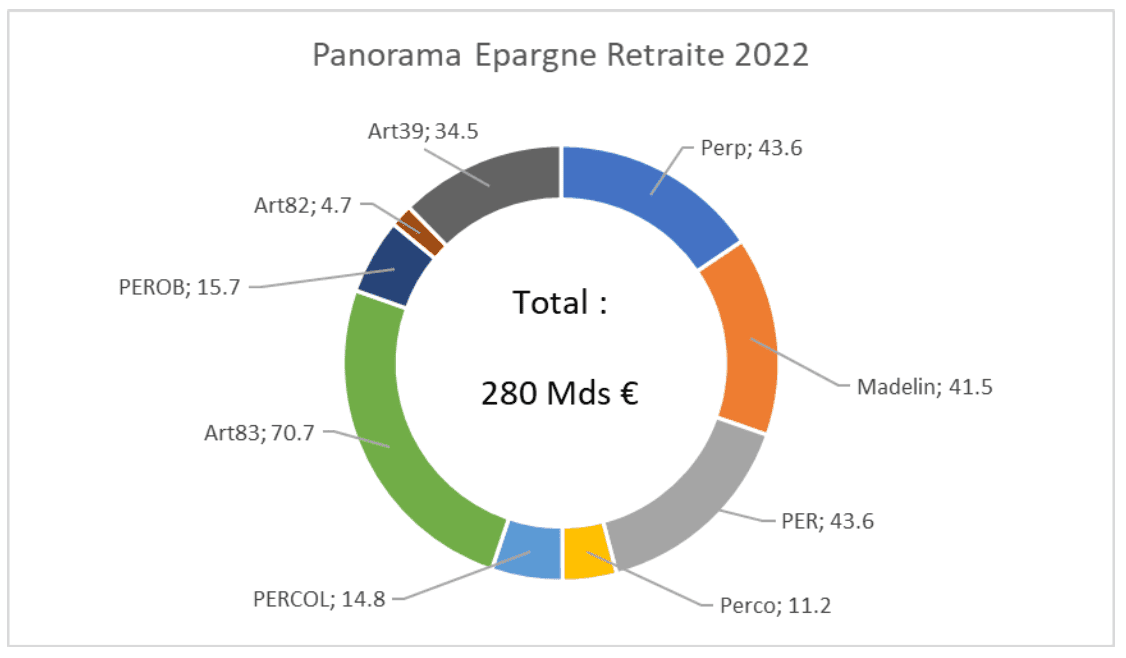

En compilant les différentes données, nous estimons que l’épargne retraite supplémentaire représente un encours d’environ 280 Milliards d’euros en 2022.

Parmi les dispositifs d’épargne retraite collectif en format compte-titres, les encours se répartissent entre 11,2 Mds€ pour les anciens Perco et 14,8 Mds€ pour les nouveaux PERCOL. La prédominance des nouveaux dispositifs témoigne d’une transformation rapide des anciens Perco encouragée par les pouvoirs publics. Ces dispositifs collectifs bénéficient à 3,4 millions de salariés au sein de 189 000 entreprises (+ 10 % sur un an). Près de la moitié des porteurs de parts d’un Perco ou d’un PER d’entreprise collectif opte, sur une partie ou l’ensemble de leurs avoirs, pour la gestion pilotée qui atteint 9,2 Mds€ fin 2021.

Une large part (plus de 50%) des encours des PER individuels sont le résultat de transferts d'anciens produits (Madelin, Perp, etc.) vers les nouveaux PER. Le poids des transferts diminue cependant progressivement au profit de nouvelles cotisations. Il ressort à 40% des cotisations totales en octobre 2022.

En revanche, la transformation des anciens contrats article 83 en PER Obligatoires est lente, malgré l’incitation.

L’encours total de 280 milliards d’euros en épargne retraite supplémentaire marque bien une nette progression par rapport aux 230 milliards d’euros identifiés en 2019, tout en restant encore en deçà de l’objectif de 300 milliards d’euros qui avait été fixé pour fin 2022.

Mais cet encours reste encore faible au regard des 1.808 milliards d’euros en assurance vie ou des 500 milliards d’euros des livrets A et LDDS (Livret de Développement Durable et Solidaire) alors que la réforme des retraites montre la nécessité de cet épargne retraite supplémentaire.

Pour en savoir plus sur l’avantage fiscal du PER et votre capital à la retraite, retrouvez nos simulateurs interactifs

Télécharger le pdf